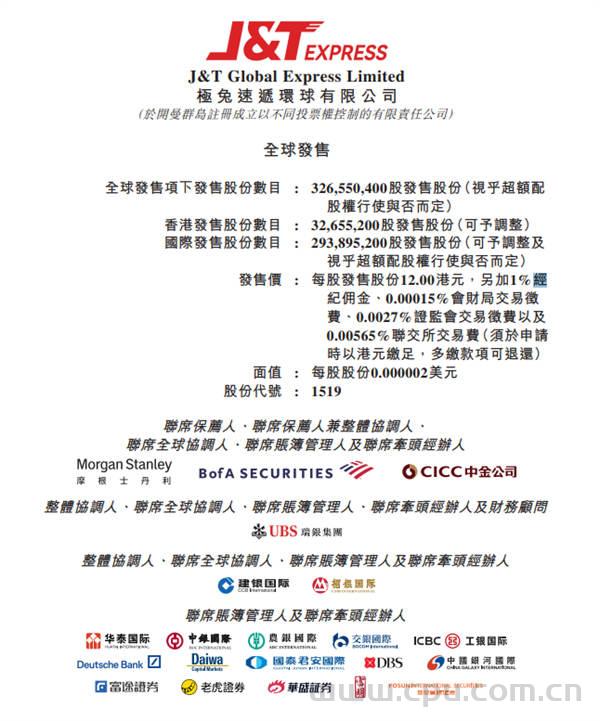

极兔速递今日(16日)在港交所发布公告称,公司拟全球发售 3.266 亿股,香港地区公开发售占 10%,国际发售占 90%,另有 15% 超额配股权,发售价为每股 12.00 港元(当前约 11 元人民币)12,每手 200 股,预期 B 类股份于 2023 年 10 月 27 日上市,股票代号 1519。

根据官方公告,极兔速递预计将收取的全球发售募集资金净额约 35.279 亿港元(当前约 33.02 亿元人民币)。公司拟计划约 30% 将用于拓宽公司物流网络,升级公司的基础设施及强化公司在东南亚和其他现有市场的分拣及仓储能力及容量;约 30% 将用于开拓新市场及扩大公司的服务范围;约 30% 将用于研发及技术创新;以及约 10% 将用作一般企业目的及运营资金需求。

极兔速递于今年 6 月向港交所提交 IPO 申请,上市联席保荐人为摩根士丹利、美银及中金公司。官方介绍称,极兔速递的业务始于印度尼西亚,逐渐扩展到东南亚其他国家,包括越南、马来西亚、菲律宾、泰国、柬埔寨及新加坡。 根据弗若斯特沙利文的数据,按 2022 年包裹量计,极兔速递市场份额为 22.5%。

极兔速递于 2020 进军中国快递市场,根据弗若斯特沙利的数据,按包裹量计,其市场份额达到 10.9%。现已全面覆盖东南七个国家及地区,在中国的县区地理覆盖率超过 98%。

中国证监会网站在今年 9 月 15 日发布了关于 J&T Global Express Limited(极兔速递环球有限公司)境外发行上市备案通知书,10 月 2 日极兔速递环球有限公司港交所 IPO 通过聆讯,这意味着该公司上市申请获准。